Жұмақанова

Е.Б.

Әл-Фараби атындағы Қазақ Ұлттық

Университеті

Регрессиялық

модельдермен несиелік скоринг есебін шешу

Әлемдік тәжіебиеде несиелеу қаупін

бағалаудың екі негізгі тәсілі бар. Олар өздігінен,

сондай-ақ бір-бірімен әрекеттесе отырып пайдаланыла алады:

• Мамандардың

немесе несиелік инспекторлардың субъективті шешімі;

• Автоматтандырылған

скоринг жүйелері.

Скоринг деп

оның көмегімен “өткен” банк клиенттерінің несиелік тарихы негізінде нақты қарыз алушы

несиені уақытында қайтару ықтималдылығының қаншалықты

үлкен екенін банк анықтауға тырысатын математикалық

немесе статистикалық модельді айтамыз. Ол несиелік қауіпті

бағалаушылармен құрылған анкетаны толтыру бойынша балл

меншіктеуге негізделеді. Жиналған балл нәтижелері бойынша

нақты келісімнің қауіп деңгейі анықталады.

Ең қарапайым түрде скорингтік модель

белгілі бір сипаттамалардың қосындысы түрінде беріледі.

Нәтижесінде интегралды көрсеткіш пайда болады (score); ол

жоғары болған сайын клиенттің сенімділігі артады және

банк өз клиенттерін несие төлей алу деңгейі өсу реті

бойынша реттей алады. Бұл модельдің қиындығы бар. Ол

модельге қандай сипаттамаларды қосу керектігі және

оларға қандай салмақтық коэффициенттер сәйкес

келетінін анықтауда болып табылады.

Скоринг құрудың

келесі кезеңдерін атап өтуге болады:

- Қажетті сипаттамаларды

анықтау;

- Клиенттер жайлы

қосымша ақпарат және қажетті сипаттамалардың

мәнін жинастыру;

- Жиналған

деректердің негізінде скорингтік модель құру (қосымша деректерге салмақ меншіктеу);

- Скорингтік модель

көмегімен жаңа клиенттерді автоматты түрде сәйкес

топтарға бөлу.

Скоринг

клиенттерді таңдауды «жаман»

және «жақсы»

деп нақты бөлетін функцияны

бар ақпараттың негізінде алу қажет болатын

классификациялық есеп түрінде беріледі. Классификациялау

әдістерінің келесі түрлері белгілі:

•

Дискриминантты талдауға

негізделген статистикалық әдістер (сызықты регрессия,

логистикалық регрессия);

•

Сызықты

бағдарламалаудың түрлі нұсқалары;

•

Классификация ағашы немесе

рекурсиялық-партициондық алгоритм (РПА);

•

Нейрон желілері;

•

Генетикалық алгоритм;

•

Жақын көршілер әдісі.

Берілген мақалада несиелік скоринг моделін

сызықты көпфакторлы регрессия әдісі негізінде

құрастыру ұсынылады [1] :

р = wo + w1x1 + w2x2 +

… + wnxn,

мұндағы р -- дефолт ықтималдылығы, w -- салмақтық коэффициенттер x -- клиенттің сипаттамалары.

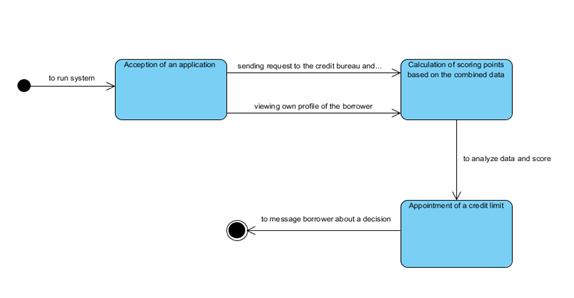

UML диаграмманы

пайдалану арқылы несиелік скоринг есебінің сандық модельдеуі

жүргізіледі:

Пайдаланылған әдебиеттер:

[1] Balakayeva

G.T., Nurlybaeva K. Algorithmic Scoring

Models, Applied

Mathematical Sciences,

Journal for Theory and Applications, Vol. 7, 2013, no.12,571-586.

[2] Э. Мейз. Руководство по кредитному скорингу. Изд:

«Гревцов Паблишер», Минск, 2008

[3] Churchill G. A., Nevin J. R., Watson R. R.// The role

of credit scoring in the loan decision. Credit World. March/1977

[4]

http://www.statsoft.com/Products/STATISTICA/Data-Miner

[5] http://afdanalyse.ru/publ/finansovyj_analiz/method_fin_analiza/kreditnyj_skoring/9-1-0-280