Панзабекова

А.Ж.

Институт экономики

Министерства образования и науки

Республики Казахстан

Развитие финансово-промышленного капитала

в экономике Казахстана

В настоящее время в Казахстане для успешной

интеграции финансового и промышленного капитала имеются необходимые условия: создана

рыночная экономика; сформирована инфраструктура банков и других финансовых

институтов, таких как пенсионные фонды, страховые компании; реализуется

политика поддержки и стимулирования предпринимательской деятельности со стороны

государства.

Развитие

финансово-промышленного капитала в экономике Казахстана осуществлялось под

воздействием как общемировых тенденций, так и национальных особенностей страны,

которые нашли отражение в противоречивом единстве общего и особенного. К специфическим

проблемам экономики всех постсоветских республик вообще, и Казахстана в

частности, можно отнести объективно сложившийся в условиях административно-командной

системы высокий уровень концентрации и монополизации производства. При этом,

монопольные структуры формировались «сверху», что объясняется особенностями

административного управления и возможностями эффекта экономии на масштабах производства.

Однако, с увеличением управленческих связей, превышающих оптимальные масштабы,

эффективность жесткого централизованного управления снижается, поэтому

государственные министерства, стремясь ограничить рост таких связей,

концентрировали производство определенного вида продукции в рамках максимально

узкого круга предприятий, из производителей одинаковой и аналогичной продукции

создавали производственные объединения, что привело к формированию

высокомонополизированной экономики. К началу 90-х гг., в бывшем СССР 1800

наименований различных видов продукции выпускалось только на одном предприятии

или объединении, более 1100 предприятий являлись абсолютными монополистами. В

производстве многих важнейших видов продукции господствовали 2-3 промышленных

гиганта. Например, из 19 основных видов кузнечно-прессовых машин 9 выпускалось

на одном предприятии, 6 – на двух, 4- на трех предприятиях и аналогично по другим

видам продукции [1].

В

формировании финансового и промышленного капитала Казахстана огромную роль

играет банковская система. Созданная двухуровневая банковская система

представлена не только учреждениями государственной собственности, но и

собственностью частной, смешанной, а также институтами муниципальными и

созданными на паевых началах. С появлением коммерческих банков ослабла

монополия государства в банковском деле, развивается финансовый рынок – со

всеми его сегментами, и набирает силу конкуренция между субъектами этого рынка.

Важную роль в функционировании банковского сектора играют коммерческие банки. В

ходе реформирования банковской системы общее количество банков ежегодно

сокращалось – путем слияний, ликвидаций или банкротств проблемных и

неустойчивых банков. В результате, если в 1993 г. было 204 банка, в том числе 5

– с иностранным участием, то на 1 сентября 2009 г. их количество сократилось

почти в 5 раз, до 37 банков, в том числе в г. Алматы расположено 35 банков, 34

филиала и 376 дополнительных помещений банков. Сокращение количества банков и отзывы

лицензий на проведение банковских операций в банках второго уровня были

обусловлены следующими причинами: за задержку начала деятельности; за

недостатки в работе; в связи со слиянием (присоединением) с другим банком; в

связи с преобразованием в филиал; по решению правительства; по решению суда; в

связи с преобразованием; в связи с добровольной ликвидацией. Таким образом,

банковская система претерпела существенные изменения. Однако, как показала

практика, количественный состав не играет в эффективном развитии большой роли,

гораздо важнее – качественные показатели банков. В банковском секторе

Казахстана, доминируют три крупных банка – АО «Казкоммерцбанк», АО «БТА Банк» и

АО «Народный сберегательный банк Казахстана» – на долю которых приходится около

60% совокупных активов банковской системы. Такую же долю данные банки

посредством своих дочерних и аффилированных структур контролируют в пенсионном,

страховом и лизинговом рынках [2].

В

период кризиса по оценкам специалистов регулирование в банковском секторе

«впадает из крайности в крайность», и если в докризисный период банкам

практически не мешали превращаться в финансово-промышленные группы, в настоящий

момент налицо другая крайность в виде излишней жесткости регулирования,

фактически лишающей банки мотивации решать проблемы перекредитованного бизнеса.

В настоящее время необходимыми решениями является освобождение от налогообложения

при списаниях долгов. Банки не должны нести потери в размере капитала при таких

списаниях, причем одним из решений мог бы стать выпуск специальных векселей,

поддерживающих необходимый размер капитала, несмотря на списание части долга до

оговоренного момента. Банки Казахстана преимущественно коммерческие, однако в

данный момент, в большей степени востребованы инвестиционные банки [3].

На

развитие финансово-промышленного капитала влияет состояние страхового рынка

Казахстана. Так, с начала 2004 года суммарный размер собственного капитала страховых

компаний увеличился более чем в 8,7 раза и составил на 1 января 2010 года 180

млрд. тенге. Ожидается, что с 1 апреля 2010 года до 1 января 2012 года

собственный капитал ежегодно будет расти на 20% у страховых организаций по

общему страхованию и на 30% по страхованию жизни. Тогда как структура активов

страховых организаций с начала 2004 года несколько изменилась: значительно

увеличилась доля вкладов в банках второго уровня, уменьшилась доля ценных

бумаг, размер инвестиционного портфеля составляет 208 млрд. тенге, или 70% от

общей стоимости активов [4].

Данные

изменения являются следствием влияния нескольких факторов. Во-первых, этому

послужило понижение рейтинговых

требований к банкам второго уровня при размещении вкладов до 1 января 2011 года.

Во-вторых, были изменены нормативы диверсификации в части размещения активов в

ценных бумагах одного иностранного государства/ международной финансовой организации.

Затрагивая

ситуацию по слияниям и поглощениям в страховой индустрии следует заметить, в

2009 году в мире было заключено всего 185 сделок, что на 40% меньше от

рекордного показателя 2008 года, когда было заключено 307 сделок, это самая

низкая за 10 лет активность в 2009 году и сопоставима с 2003 годом. На

Казахстан приходится 1 M&A сделка из 48 сделок в СНГ с 2004 г. по 2010 г.,

из 19 международных страховых компаний, которые присутствуют на рынке СНГ, в

Казахстане представлены всего три. Возможна консолидация казахстанского рынка

страхования, и есть предпосылки по слияниям и поглощениям в виде потенциала

рынка, который будет интересен со стороны стратегических инвесторов, и скоро мы

это увидим. Причем 12 из 19 мировых игроков входили на рынки СНГ, используя

стратегию формирования бизнеса с нуля, и приобретали активы по мере адаптации

на местных рынках.

Потенциальными покупателями казахстанских страховых компаний могут стать

европейские и российские страховые компании. Крупными игроками, которые

заинтересованы в Казахстане, являются AXA, Vienna Insurance Group, ERGO и

прочие. Для этих игроков потенциальными объектами для приобретения в Казахстане

являются компании страхования риска, игроки с относительно высокой долей рынка

или имеющие потенциал к росту, компании с прозрачной деятельностью [4].

Особо

необходимо отметить состояние казахстанского рынка ценных бумаг. Он должен

стать серьезным источником капитала для отечественных компаний и

привлекательным для инвесторов. Основной целью развития фондового рынка

является укрепление финансового сектора, перераспределение инвестиционных

ресурсов и их концентрация в наиболее доходных и перспективных отраслях, и

привлечение финансовых ресурсов из бесперспективных секторов экономики

страны.

Рынок

ценных бумаг Казахстана в 2009 г. формировался под влиянием динамики развития

экономики Казахстана и мира, положения финансовых организаций страны.

Вследствие снижения деловой активности в мировой экономике, повлекшего

сокращение спроса на энергоресурсы и металлы, а также резкого повышения премий

за риск развивающихся стран, в I квартале 2009 года фондовый рынок Казахстана находился

в отрицательной зоне. Учитывая высокую долю акций нефтяных, горнодобывающих и

финансовых компаний в структуре всего объема акций в свободном обращении,

негативные тренды на мировых рынках отрицательно сказались на котировках данных

финансовых инструментов. Однако дальнейшее углубление мирового

финансово-экономического кризиса замедлилось в результате проведенных масштабных

финансовых и регуляторных вмешательств правительств и регуляторов рынка в целях

поддержания финансовой стабильности. В общей сложности в мире на эти цели было

выделено более 10 трлн. долл. США. В Казахстане сумма антикризисных мер

превысила 14 млрд. долл. США [5].

Можно

выделить две основные характерные для большинства стран антикризисные меры:

предоставление ликвидности финансовым контрагентам и субъектам экономики

(посредством повышения акционерного капитала банков, прямого кредитования

отраслей экономики, выкупа обязательств, стимулирования спроса и т.д.) и

снижения процентных ставок. Методом ужесточения нормативных актов были

проведены меры по уменьшению системных рисков, способствовавших стабилизации состояния

финансовых организаций. Таким образом, 2009 год является переломным для мировой

экономики и финансового рынка. Усилились ожидания положительного роста ВВП

Республики Казахстан по итогам 2009 года. По данным Министерства экономики и

бюджетного планирования РК, ВВП Казахстана в III квартале 2009 года вырос на

1,5% по сравнению с предыдущим кварталом. По предварительным данным Национального

банка РК (далее – НБ РК), рост ВВП Казахстана в 2009 году составил 1,1%.

За

2009 год мировые фондовые рынки, в том числе Казахстана, отыграли потери,

понесенные с начала второй фазы кризиса (сентябрь 2008 года). Казахстанский

рынок достиг своего дна в феврале-марте 2009 года и с тех пор совокупная

стоимость долевых ценных бумаг на 52 мировых фондовых биржах, входящих во

Всемирную федерацию бирж, в том числе на Казахстанской фондовой бирже выросла

на 58,6%, почти до 45,5 трлн. долл. США. Мировой финансово-экономический кризис

способствовал активизации работы по устранению системных рисков, присутствующих

на фондовом рынке. В частности, деятельность агентства в 2009 году была

направлена на реализацию мер по минимизации последствий кризиса, развитию

инфраструктуры финансового центра, внедрению новых видов финансовых

инструментов, привлечению эмитентов и инвесторов, а также повышению финансовой

грамотности населения [5].

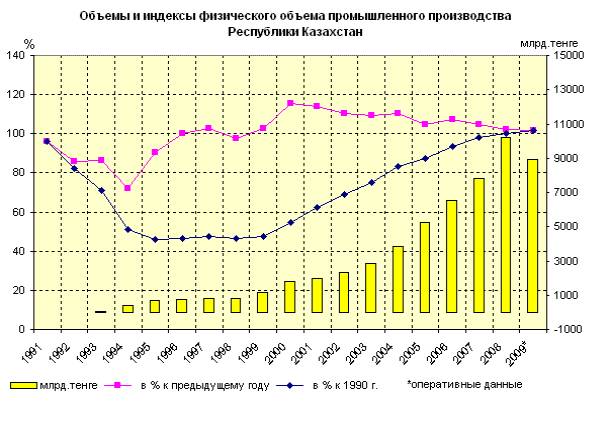

Процессы

развития промышленного производства в Казахстане не стоят на месте. Так, с 1994

г. по 2009 г. объем физического объема промышленного производства неуклонно

рос, начиная с не более чем 1000 млрд. тенге и составляя в настоящее время

около 9000 млрд. тенге. Наивысшей точки этот показатель достигал в 2008 г. –

около 11000 мрлд. тенге, но ситуация не только в нашей стране повлияла,

обозначив некоторый спад (рисунок 1).

Рисунок 1 – Объемы и индексы физического объема

промышленного производства Республики Казахстан

Как результат экономического развития в республике уже имеются процессы

становления крупных частных структур холдингового типа, представляющих собой

интеграцию финансового и промышленного капиталов. До недавнего времени к

крупным объединениям относились [6]: Объединение «Казкоммерцбанк» (банк «Глобал

Казкоммерц», Казтелеком (30% акций), компании «Алаутрансгаз», бывший «Харрикейн-Кумколь»,

Жамбылская ГРЭС; группа Сеймар-Альянс; «Евразийская

группа» (Аксуский завод ферросплавов, Донской ГОК, АО «Феррохром», компании

«Алюминий Казахстана», Павлодарский алюминиевый завод, Тургайское бокситовое

рудоуправление, Краснооктябрьское бокситовое рудоуправление, рудник Керегетас,

Павлодарская ТЭЦ-1, угольный разрез «Восточный», Аксуская ГРЭС, Шубаркульский

угольный разрез, Соколовско-Сарбайское горно-производственное объединение,

«Казхром», Евразийский банк, Авиаремонтный завод №405, газеты «Экспрес К» и

«Суббота+» и т.д.

Тем не

менее, процессы интеграции и реорганизации финансового и промышленного капитала

в Казахстане не стоят на месте. Так, в результате проведенной реорганизации

создан классический финансовый холдинг, который является единственным

акционером четырех финансовых компаний: Евразийского банка, страховой компании

«Евразия», Евразийского накопительного пенсионного фонда и АО «Евразийский капитал».

Тем самым была создана универсальная финансовая группа, предоставляющая широкий

спектр услуг и нацеленная на динамичное развитие и рост с учетом

синергетического эффекта от реорганизации. Подобная организационная схема

является нетипичной для казахстанского финансового рынка, в которой роль холдинга

выполняет банк, а вокруг него выстраивается группа. Неизвестно, сыграло ли тут

какую-то роль то, что СК «Евразия» является крупнейшей на казахстанском рынке,

в то время как Евразийский банк, несмотря на демонстрируемый рост, долго еще

будет оставаться банком второго эшелона, или просто такая организация соответствует

представлениям акционеров о наиболее эффективном управлении. Возможно, новый

холдинг будет нацелен и на приобретение активов. В начале года страховая

компания, НПФ и компания, работающая на рынке ценных бумаг, были проданы за Т4

млрд. «Евразийской финансово-промышленной корпорации», что стало не только

изменением организационной структуры, но и частью вливаний, осуществляемых

акционерами в капитал Евразийского банка. Причем это взаимодействие будет

происходить на основе организации более эффективных и более качественных

кросс-продаж, что только усилит конкурентоспособность Евразийской финансовой

группы. В многоуровневых структурах имеется возможность центробежной силы,

возможность давления со стороны более сильных дочерних или материнских

структур. Поэтому мы они стремятся наладить с другими компаниями холдинга

партнерские отношения. Таким образом, создается единая вертикаль, на которую

нанизывались бы продукты всей группы [7].

Следует заметить, что основную долю ВВП и поступлений

в бюджет обеспечивают всего несколько десятков крупнейших предприятий, в связи

с чем стабильность экономического развития страны практически полностью зависит

от финансового благополучия и компетентности менеджмента этих компаний.

Особенно важна эта проблема для формирования государственного бюджета,

поскольку остальное налоговое поле несопоставимо мало по сравнению с поступлениями

от «предприятий-флагманов», и в любой момент при возникновении каких-либо

проблем лишь у одного из крупнейших налогоплательщиков госбюджет не застрахован

от секвестра. Опасность чрезмерной монополизации для экономической ситуации в

стране усиливается также в связи с тем, что практически все крупнейшие

предприятия страны управляются зарубежными компаниями, интересы которых не

совпадают с потребностями отечественной экономики [8].

В 2009 г. аналитиками был проведены

исследования и составлен расширенный рейтинг 500 крупнейших компаний Казахстана

2008 г. Основной критерий составления рейтинга «NB 500» являлся объем продукции (работ, услуг),

реализованный в 2008 г. каждой крупной компанией вне зависимости от формы

собственности, организационно-правовой формы и отраслевой принадлежности. В

тех случаях, когда этот показатель в силу специфики деятельности компаний не

мог быть применен, использовались данные финансовой отчетности, максимально

приближенные к нему по экономическому смыслу.

Основными источниками информации для составления рейтинга «NB 500» стали

[9]:

-

информация, представленная компаниями;

-

финансовая отчетность, размещенная в публичных

источниках: на фондовых биржах (KASE, LSE и др.), в СМИ, на корпоративных сайтах,

в аналитических обзорах инвестиционных компаний, в депозитарии финансовой отчетности;

-

финансовые показатели, размещенные в других открытых

источниках.

Перекос казахстанской экономики в сторону сырьевой

направленности прямо отражался в рейтингах NB 100 предыдущих лет - ежегодно более

трети списка занимали компании с сырьевой направленностью. Однако с точки

зрения изучения технологической и организационной зрелости - основополагающих

факторов диверсификации экономики - более интересны и компании, находящиеся за

пределами нефтяной отрасли. К ним в первую очередь относятся производственные

предприятия, занятых переработкой сырья и выпуском готовой продукции с высокой

добавленной стоимостью либо стремящихся стать в их число. В эту категорию

входит большинство компаний агропродовольственного сектора, пищевой отрасли и

почти весь обрабатывающий сектор (таблица 1).

Таблица 1 –

Общая характеристика 500 ведущих компаний Казахстана различных отраслей

экономики в 2008 г.

|

№ |

Отрасль |

Характеристика |

||

|

1.

|

Финансовый сектор |

Состояние финансовой системы страны усугубляется общим

спадом в экономике: итоговые сентябрьские показатели отражают результаты

второй волны кризиса. Кредитозависимость нашей экономики и банкоцентричность

финансовой системы предопределяют тот факт, что быстрого преодоления проблем

и нового роста в ближайшее время быть не может. |

||

|

2.

|

Нефтегазовый комплекс |

Расклад сил в секторе еще долго останется более или менее

стабильным. Изменения будут заключаться в усилении влияния китайских компаний

и слияний на уровне четвертой, пятой «десятки» рейтинга. Все это произойдет

на фоне макроэкономической нестабильности и сильной коррекции госполитики. |

||

|

3.

|

Горно- металлургический комплекс |

Падение спроса на мировых товарных рынках и снижение

инвестиционного потенциала сырьевых компаний ставит перед игроками ГМК новые

вызовы. Сегодня компании ищут собственные пути: часть использует

административный ресурс, часть «продается» или консолидируется, но

большинство попрежнему проводит количественную оптимизацию, откладывая качественные

перемены. |

||

|

4.

|

Энергетика |

Представленные в рейтинге энергетические компании -

сильные игроки, способные вывести отрасль на путь форсированной модернизации.

Все зависит от выбранных ими стратегий и конструктивного подхода

госрегуляторов к повышению инвестиционной привлекательности важнейшего

сектора экономики. |

||

|

5.

|

Обрабатывающая промышленность |

Доля обрабатывающей промышленности в казахстанской

экономике неуклонно сокращается. Кризисные явления только усугубили эту

тенденцию - критическая ситуация с долговой нагрузкой компаний и снижением

объемов производства ставит на грань вымирания целые отрасли. Сектору

требуется комплексная господдержка, без которой Казахстан в ближайшие годы

рискует лишиться отечественного производства. |

||

|

6.

|

Транспорт и логистика |

Падение объемов грузоперевозок происходит в Казахстане

с весьма умеренной скоростью. И это оставляет надежду на скорое поправление

ситуации в свете активизации политики транзитного потенциала республики. |

||

|

7.

|

ITсектор |

Так как многим казахстанским компаниям из-за кризиса

пришлось пойти на сокращение IT бюджетов. Спрос на информационные технологии

в конце 2008 и начале 2009 годов можно охарактеризовать как отложенный. Потребности

в IT продуктах неуклонно возрастает. |

||

|

8.

|

Телекоммуникации |

Неплохо развивались компании, специализирующиеся на

передаче данных, операторы сотовых сетей. Но падение в других сегментах стало

ложкой дегтя в бочке меда. |

||

|

9.

|

Строительство |

Докризисный период использовался строителями явно

неэффективно. Государство, компании, потребители не смогли сформулировать

цивилизованные правила игры. Сегодня надо сделать правильные выводы и не допустить

повторения ошибок. |

||

|

10.

|

Торговля |

Торговля остается вне действия источников

финансирования отраслей - государства и банков. Но сегодня товарооборот летит

вниз, а долговой узел вокруг крупных кредиторов вяжется все крепче,

затягиваемый снижающимся спросом населения. |

||

|

11.

|

АПК |

Посткризисное восстановление экономики, и в частности агропромышленного

комплекса происходит медленными темпами даже при высокой цене на нефть. К

тому же ожидаемое сокращение госресурсов для поддержки реального сектора, с

одной стороны, и груз сложившихся проблем предприятий АПК, с другой, могут

снизить эффективность реализации стратегии интенсивной индустриализации. |

||

|

П

р и м е ч а н и е – Составлена на основе: http://www.nbforum.kz |

||||

В рейтинге NB 500 доля предприятий, занятых переработкой

сырья и выпуском готовой продукции с высокой добавленной стоимостью не

превышает и 20%. Данный факт подтверждает необходимость интенсивной

индустриализации экономики страны. Несмотря на различную степень влияния

кризиса на разные отрасли, проблемы у всех компаний можно подвести под общий

знаменатель. Ситуация серьезная, учитывая, что, например, в несырьевом

нефинансовом секторе экономики уровень долговой нагрузки (отношение долга к

продажам) составлял 84% при оптимальном уровне в 30%. При этом чаще всего

холдинги, являясь, по сути, конечными заемщиками, могли равномерно распределять

как сами заемные средства, так и выплаты по ним внутри группы своих компаний. А

потому предприятия, официально не обремененные большими долгами, могут быть

также в зоне проблемных.

Литература:

1.

Гимранова Г. Интеграция финансового и промышленного капитала.

– Алматы, 2003. – С. 83

2.

Нысанбек У.Состояние и тенденции развития банковского

сектора РК в условиях мирового финансового кризиса // Analytic, 2009. №4

3.

Н. Дрозд «Отечественный

бизнес озабочен проблемами, возникающими в связи с созданием Таможенного союза»

/ Панорама от 16.12.2009

4.

Деловой Казахстан. -№ 11 (208), 26 Марта 2010 года

5.

Деловой Казахстан. - № 5 (202), 12 Февраля 2010 года

6.

Верк В. Там, где мы, и те кто нас / Время. №37. 2004. С.6

7.

Н. Дрозд «В результате реорганизации создан финансовый

холдинг «Евразийская финансовая компания»//Панорама

от 19.06.2009 г

8.

Яновская О.А. Формирование и развитие интегрированных

корпоративных структур в Казахстане: Монография. – Алматы: Экономика, 2000

9.

Крупнейшие компании Казахстана, результаты проекта «NB

500» //National Business № 67, сентябрь 2009