Економічні науки/ 10. Економіка

підприємства

Баласанов П. А.

Харківський національний економічний

університет, Україна

Використання методу таксономічного аналізу для оцінки кредитоспроможності

позичальника

Надання кредитів є одним з найбільш прибуткових банківських активів і формує, зазвичай, найбільшу частину

доходів банку. Але висока дохідність неодмінно супроводжується підвищеним

ризиком, при цьому надто ризиковані кредитні операції можуть нести основну

загрозу економічній безпеці банку – банкрутство.

Під час надання кредитів перед будь-яким банком виникає необхідність

оцінювання кредитоспроможності позичальників. Для позичальника оцінювання

кредитоспроможності також важливе, оскільки від його результату залежить, в

якому обсязі буде надано кредит і чи буде його надано взагалі. Результатом

систематично неправильно здійснюваного оцінювання кредитоспроможності

позичальників може слугувати погіршення якості кредитного портфеля банку, яке,

до того ж, спричинює ще й необхідність зайвого резервування. Вирішенням

проблеми є розроблення і використання обґрунтованої методики, що

дасть змогу банку найбільш реально оцінювати

кредитоспроможність позичальників.

З огляду на це, актуальним за сучасних тенденцій розвитку банківського сектору

є використання такої методики оцінювання

кредитоспроможності позичальника, яка б мінімізувала втрати банків і

давала певні гарантії, що кредитні зобов'язання будуть вчасно повернені. Адже

на сьогодні існує велика ймовірність їх неповернення внаслідок економічної

кризи, нестабільної політичної ситуації в державі, масового безробіття та інших

факторів.

Проблеми оцінювання кредитоспроможності позичальника досліджували такі

науковці, як: Ю. Бугель, А. Мороз, В. Вітлінський, О. Дзюблюк, Н. Клебанова,

Я. Чайковський, І.Є. Ададуров, О.М.

Бандурка, Н. Бунге, А.М. Лабецька та ін. Також значна кількість наукових

робіт у сфері методики оцінювання кредитоспроможності належить російським

авторам: В. Єдронову, О. Герасимову, О. Неволилу.

Кредитоспроможність – це спроможність позичальника в повному обсязі й у

визначений кредитною угодою термін розраховуватися за своїми борговими

зобов'язаннями винятково грошовими

коштами [1]. Як відомо, зобов'язання підприємства можуть погашатися різними

видами активів. Інакше кажучи, у ході своєї діяльності частину зобов'язань

підприємство може погашати грошовими коштами, а частину – іншими активами, наприклад, готовою продукцією,

товарами та ін.

Оцінюючи кредитоспроможність позичальника,банки України керуються

власними положеннями та методиками, в основу яких покладено

методичні рекомендації

Національного банку України [4]. Водночас НБУ не забороняє банкам

самостійно встановлювати

додаткові критерії аналізу фінансового стану позичальника, що підвищують вимоги

до показників з метою адекватної оцінки кредитних ризиків і належного контролю

за ними.

Перелік елементів кредитоспроможності позичальника і показників, які її

характеризують, залежить від цілей аналізу, видів кредиту, стану кредитних

відносин банку з конкретним клієнтом, результатів господарсько-фінансової

діяльності останнього, а

також від наявного

забезпечення. Причому кожен банк

розробляє власну систему

оцінки, виходячи з

особливостей кредитної

політики,

технологічних можливостей, спеціалізації банку, конкретних умов договору, конкурентоспроможності,

рівня економічної та політичної стабільності в державі тощо. У даному зв’язку методики

аналізу і система показників кредитоспроможності потенційного позичальника, що

використовуються банками, досить різноманітні.

На наш погляд,

доцільно розглянути використання методу таксономічного аналізу для оцінки кредитоспроможності

позичальника. Це дасть можливість привести обрані показники господарської діяльності

позичальника до безрозмірних величин і вивести єдиний інтегральний показник, що

охарактеризує його фінансовий стан. Наступним етапом буде порівняння отриманого

показника з відповідним класом кредитоспроможності позичальника. Для цього необхідно буде використати 5-інтервальну

шкалу Е.Харінгтона, де кожен інтервал буде відповідати

одному з класів кредитоспроможності.

Визначимо, якому класу позичальника буде відповідати харківське

підприємство з виробництва електричних машин ПАТ «Електромашина» у

2009 - 2011 р.р.

Для того, щоб побудувати

інтегральну оцінку кредитоспроможності, необхідно використати

дані про відповідні показники фінансового стану

обраного позичальника. Для обґрунтування доцільності вибору найбільш інформативних

з числа наявних

показників побудуємо таблицю

методик проведення оцінки кредитоспроможності. Показники, які будуть

фігурувати в кожній

з методик, доцільно використати для формування

таксономічної оцінки.

Таблиця 1

Таблиця методик проведення оцінки

кредитоспроможності

|

Методика |

Kбыстр.ликв. |

Kтек.ликв. |

Kабсол.ликв. |

Kфин.незав. |

Kманевр.сос |

Kнезавис. |

Kрент.ск |

Kрент.акт. |

Kрент.продаж |

Kобеспеч.ск |

Kобор.кред.задолж. |

Kобор.деб.задолж |

Kконц.позик.кап. |

|

Методика НБУ |

+ |

+ |

+ |

+ |

+ |

+ |

- |

+ |

+ |

- |

- |

- |

- |

|

Методика інтегральної оцінки

фінансового стану позичальників - юридичних осіб[2] |

+ |

+ |

+ |

+ |

+ |

- |

+ |

- |

+ |

- |

+ |

+ |

- |

|

Методичні рекомендації Міністерства економіки[3] |

+ |

+ |

+ |

+ |

+ |

- |

+ |

- |

+ |

+ |

- |

- |

+ |

|

Загальний

рейтинг |

3 |

3 |

3 |

3 |

3 |

1 |

2 |

1 |

3 |

1 |

1 |

1 |

1 |

Таким чином, коефіцієнти, присутні у всіх методиках і

з загальним рейтингом

"3", будуть використані для побудови таксономічного

показника.

Вихідні дані за обраними показниками

аналізованого суб'єкта господарювання представимо у вигляді таблиці.

Таблиця 2

Вихідні дані для розрахунку таксономічного показника

|

Період |

№ періоду |

Kшвидк.лікв. |

Kпоточн.лікв. |

Kабсол.лікв. |

Kфін.незал. |

Kманевр.вок |

Kрент.продаж |

|

|

1 кв. 2009 |

1 |

1,76 |

2,16 |

0,018 |

0,331 |

0,466 |

0,2354 |

|

|

2кв. 2009 |

2 |

1,88 |

2,24 |

0,015 |

0,342 |

0,464 |

0,2368 |

|

|

3кв 2009 |

3 |

1,83 |

2,21 |

0,017 |

0,335 |

0,459 |

0,2411 |

|

|

4 кв. 2009 |

4 |

1,79 |

2,19 |

0,015 |

0,329 |

0,462 |

0,2395 |

|

|

1 кв. 2010 |

5 |

1,98 |

2,35 |

0,011 |

0,521 |

0,652 |

0,244 |

|

|

2кв. 2010 |

6 |

2,02 |

2,41 |

0,09 |

0,526 |

0,654 |

0,2438 |

|

|

3кв. 2010 |

7 |

2,1 |

2,39 |

0,015 |

0,519 |

0,599 |

0,2444 |

|

|

4 кв. 2010 |

8 |

2,05 |

2,4 |

0,018 |

0,524 |

0,657 |

0,2441 |

|

|

1 кв. 2011 |

9 |

3,74 |

4,1 |

0,019 |

0,178 |

0,3 |

0,3169 |

|

|

2кв. 2011 |

10 |

3,93 |

4,21 |

0,017 |

0,181 |

0,308 |

0,317 |

|

|

3кв. 2011 |

11 |

3,69 |

4,18 |

0,02 |

0,176 |

0,298 |

0,3165 |

|

|

4 кв. 2011 |

12 |

3,91 |

4,13 |

0,018 |

0,177 |

0,31 |

0,3173 |

Після проведення всіх необхідних обчислень, отримали наступні показники коефіцієнта таксономії

за відповідні періоди

(табл.3).

Таблиця 3

Розраховані таксономічні показники

|

Період |

1 квартал |

2 квартал |

3 квартал |

4 квартал |

середнє значення |

|

2009рік |

0,075 |

0,093 |

0,092 |

0,062 |

0,081 |

|

2010рік |

0,195 |

0,229 |

0,283 |

0,307 |

0,253 |

|

2011рік |

0,128 |

0,134 |

0,124 |

0,134 |

0,13 |

Отримані показники характеризують фінансовий стан позичальника. Чим вище коефіцієнт,

який варіюється в

межах від 0 до 1,

тим підприємство більш фінансово стійке і незалежне. В даному

випадку, його положення є фінансового нестабільним, що свідчить про

порушення платоспроможності, кредитоспроможності,

залежності від зовнішніх джерел фінансування.

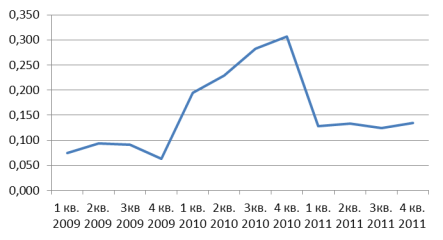

Динаміка зміни таксономічного показника фінансового стану ПАТ «Електромашина»

представлена

на рис. 1.

Рис. 1. Динаміка змін коефіцієнта таксономії протягом

2009-2011рр.

Останнім

етапом є власне визначення кредитоспроможності позичальника за допомогою шкали Е.Харінгтона. Це

здійснюється шляхом зіставлення

кожного з отриманих коефіцієнтів з відповідними інтервалами, яким, в свою

чергу, відповідають п'ять класів кредитоспроможності позичальника. Результат представлений

у вигляді таблиці (табл.4).

Таблиця 4

Визначення кредитоспроможності ПАТ «Електромашина»

|

Клас кредитоспроможності позичальника |

Середне значення Ктакс. |

Шкала Е.Харінготона |

|

клас "А" |

|

0,8-1 |

|

клас "Б" |

|

0,63-0,8 |

|

клас "В" |

|

0,37-0,63 |

|

клас "Г" |

0,253(2010р.) |

0,2-0,37 |

|

клас "Д" |

0,081(2009р.); 0,13(2011р.) |

0-0,2 |

Залежно від отриманих результатів, позичальникові присвоюють відповідний

клас: клас "А" – фінансовий стан позичальника стабільний; клас

"Б" – фінансовий стан підприємства добрий; клас "В" –

фінансовий стан клієнта задовільний; клас "Г" – фінансовий стан

підприємства поганий; клас "Д" – фінансовий стан підприємства

незадовільний.

За результатами розрахунків можна відзначити, що у 2009 та 2011 роках

підприємство мало клас кредитоспроможності «Д», його фінансовий стан визначається

як незадовільний, тому надання кредиту даному підприємству недоцільне. У 2010

році клас кредитоспроможності визначається як «Г», фінансовий стан підприємства

поганий. Тобто якщо кредит підприємству і буде видано, то за умови підвищених

відсотків та постійного контролю кредитнх операцій.

Отже, правильно визначена система оцінки кредитоспроможності позичальника

банком забезпечує його від багатьох ризиків і загроз, а саме ризику

неповернення кредитів і банкрутства.

Не існує й досі єдиної досконалої методики

для оцінювання кредитоспроможності позичальника, усі вони мають певні вади.

Тому варто, на наш погляд, використовувати комплексну оцінку

кредитоспроможності позичальника, де б вдало поєднувались і

враховувались як кількісні, так і якісні показники.

Література:

1. Дзюблюк О.В. Банківські операції : підручник / О.В.

Дзюблюк. – Тернопіль : Вид-во ТНЕУ "Економічна думка", 2009. – 696 с.

2. Методика інтегральної оцінки фінансового стану

позичальників – юридичних осіб [Електронний ресурс] / Український

кредитно-банківський союз.– Режим доступу: http://www.kbs.org.ua/files/897546123456.pdf

3. Методичні рекомендації щодо виявлення ознак

неплатоспроможності підприємства та ознак дій з приховування банкрутства…[Електронний

ресурс] / Наказ Міністерства економіки України 19.01.2006 № 14 (у редакції наказу Міністерства економіки України від

26.10.2010 № 1361). – Режим

доступу: http: //www .me.gov.ua /

control/uk/publish/printable_article?art_id=161074

4. Про

порядок формування та

використання резерву для відшкодування можливих втрат за

кредитними операціями банків [Електронний ресурс]

: положення. затверджене

Постановою Правління

Національного банку України, від

06.07.2000 р. № 279.

– Режим доступу: http:// zakon. rada. gov.ua /cgibin

/laws / main.cgi?nreg =z0841–07.