Нарижна Н.С., д.т.н. Бідюк П.І.

Національний технічний університет України

«Київський політехнічний інститут», України

Побудова системи підтримки прийняття рішень для оцінювання

та прогнозування фінансових ризиків та її застосування

Вступ

Однією з основних проблем фінансових установ є оцінка

фінансових ризиків, які виникають в результаті постійних випадкових змін цін,

процентних ставок, курсів обміну валют і т.п. ринкових показників[1]. Звичайно,

що існують різноманітні технології для оцінки ризиків, такі, як VAR

(Value-at-risk), Capital-at-Risk, Maximum Loss і тому подібні. Найбільшого

використання здобула методологія оцінки ризиків VAR, яка дозволяє розрахувати

можливі втрати в режимі часу близького до реального. Більш того, моделі оцінки

ризиків побудовані на основі застосування методологій типу VAR визначені

стандартами міжнародних організацій з

банківського нагляду[2]. Побудова моделей оцінки ризиків, що відповідає вимогам

таких організацій є однією з умов для виходу і роботи банку на міжнародному

фінансовому ринку. Тобто, задача застосування і удосконалення методологій

оцінки ризиків в України ставиться досить гостро[4]. Проте

український фінансовий ринок в умовах перехідної економіки не є стабільним,

таким, що динамічно розвивається і швидко реагує на зміни ринкових показників.

Основною проблемою для застосування методології VAR є відновлення щільності

розподілу, тому що не завжди (а особливо на українському фінансовому ринку)

величини, що аналізуються розподілені нормально. Саме це і потребує

застосування більш сильних сучасних статистичних методів, інформаційних

технологій – імітаційного моделювання тощо[3].

Актуальність

Ефективність фінансової установи вирішальним чином залежить

від правильності й обґрунтованості прийняття рішень на всіх рівнях діяльності,

незалежно від форми власності, що у свою чергу не можливе без урахування

ризиків. Для управління сучасним банком чи будь-яким іншим суб’єктом

фінансового ринку потрібно вміти аналізувати ризик, оцінювати його ступінь і не

виходити за допустимі межі. Тобто, для ефективної роботи необхідно виявляти

ризик, передбачати його, прагнучи знизити до якомога нижчого рівня.

Постановка задачі

Метою роботи є побудова системи підтримки прийняття рішень

для оцінювання та прогнозування фінансових ризиків. Аналіз, порівняння та

застосування сучасних методів оцінки ризиків за методологією VaR, вибір та

обґрунтування моделі для оцінки валютних ризиків в Україні, реалізація

програмного забезпечення для оцінювання валютного ризику за обраними

методологіями.

Побудова системи

прийняття рішень та її функціональні можливості

Дана система

прийняття рішень була реалізована за допомогою мови програмування MATLAB. Ця

мова підходить для реалізації системи, як за функціональним, так і за лексичним

призначенням.

Завантаження даних

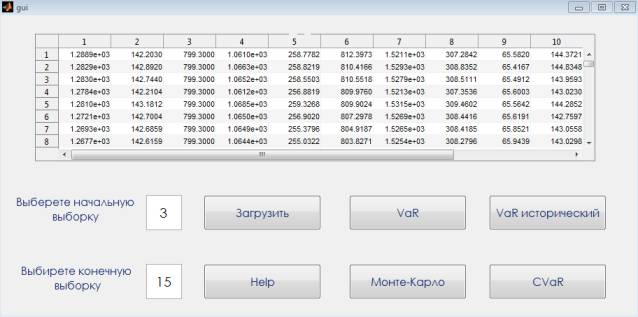

У головному вікні для користувача є два

поля для вводу номеру початкової та кінцевої вибірок. Після того, як користувач

ввів потрібні йому вибірки, він натискає на кнопку «Завантажити» й отримує

завантажені вибірки у спеціальній таблиці (Рис. 1.1).

251658240

Рисунок

1.1 – Завантаження даних

Вибір

методу прогнозування

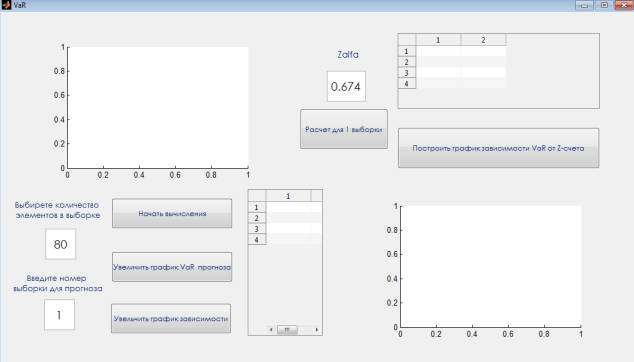

Після

завантаження даних користувач може вибрати будь-який з чотирьох даних методів

прогнозування натисненням на кнопку з потрібним йому ім’ям. В результаті чого у

користувача відкривається вікно з відповідним методом (Рис. 1.2).

251658240

Рисунок

1.2 – Вікно вибраного методу прогнозування

Задаємо

параметри прогнозування та отримуємо результати

Коли користувач

вибрав метод прогнозування та отримав вікно вибраного методу (Рис.1.3), йому

потрібно задати параметри прогнозу, такі як:

-

Ввести

номер вибірки для побудови динамічного прогнозу;

-

Для

VaR, CVaR

вводимо Z-лічильник, а для методів історичного моделювання та імітаційного моделювання

Монте-Карло - рівень

значущості.

Рахунок Z є результатом випробування

тесту і скаже нам, якщо наша система має більше (або менше) послідовних

виграшів і програшів, ніж випадковий розподіл. Рахунок Z показує нам, на

скільки стандартних відхилень ми знаходимося далеко від середнього розподілу.

Після вводу потрібних даних ми

отримуємо такі результати:

-

Таблиця

значень прогнозу по конкретній вибірці;

-

Графік

прогнозу;

-

Таблиця-порівняння

підрахованих прогнозів по всім значенням параметрів прогнозу;

-

Графік-порівняння

результатів прогнозу при різних параметрах.

251658240

Рисунок

1.3 – Отримання результатів після того,

як задались параметри прогнозу

Отримання

допоміжної інформації про програмний продукт

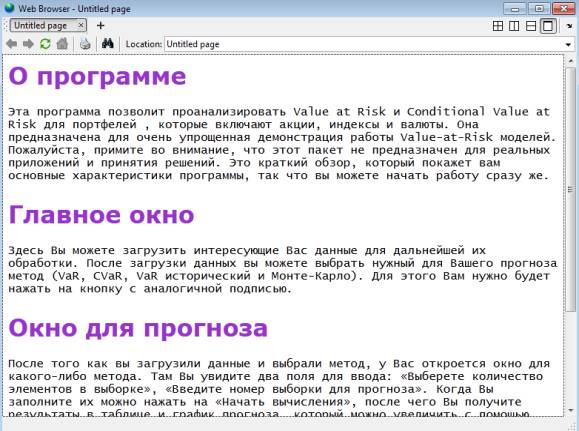

Якщо користувач щось не розуміє: як

користуватися програмою або деяку інформацію про методи прогнозування, то він

може скористуватися у головному вікні кнопкою «Допомога». Після натиснення якої

він може вибрати те, що йому потрібно (Рис. 1.4 – 1.7).

251658240

Рисунок

1.4 – Вікно вибору допоміжної інформації

251658240

Рисунок

1.5 – Зображення детальної інформації про програму

251658240

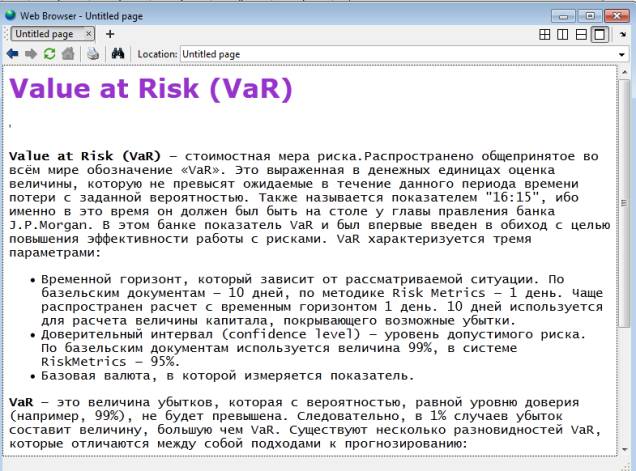

Рисунок

1.6 – Зображення детальної інформації про VaR методику

251658240

Рисунок

1.7 – Зображення детальної інформації

про СVaR методику

Аналіз

роботи системи прийняття рішень

В даній роботі

були використанні дані щоденні офіційні курси валют НБУ з

14.01.2013-14.05.2013.

Проведемо порівняння результатів прогнозування декількох

вибірок.

Для початку, завантажимо 10 вибірок для

більшої можливості вибору. З них виберемо, наприклад, Злотий.

До Злотого застосуємо чотири методи при різних рівнях значущості.

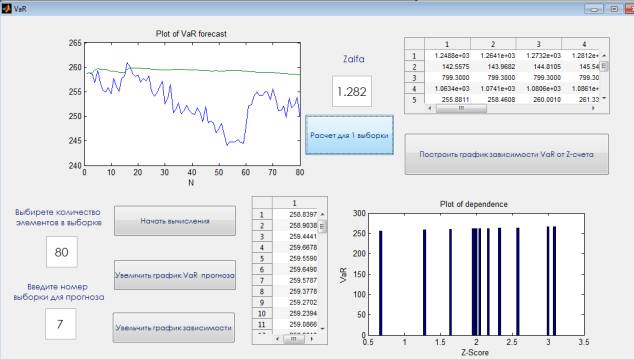

Перший методо – VaR при рівні значущості

80% (Рис. 1.8).

251658240

Рисунок

1.8 – Результати прогнозування Злотого методом VaR при рівні

значущості 80%

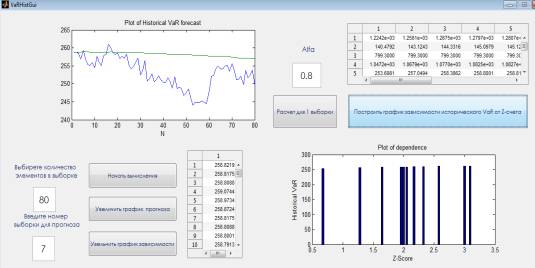

Застосуємо метод історичного

моделювання до даних Злотого при рівні значущості 80% (Рис. 1.9).

251658240

Рисунок

1.9 - Результати прогнозування Злотого методом історичного моделювання при

рівні значущості 80%

Виконаємо прогнозування методом

імітаційного моделювання Монте-Карло при рівні значущості 80% для Злотого (Рис.

1.10).

251658240

Рисунок

1.10 - Результати прогнозування Злотого методом імітаційного моделювання Монте-Карло при рівні значущості 80%

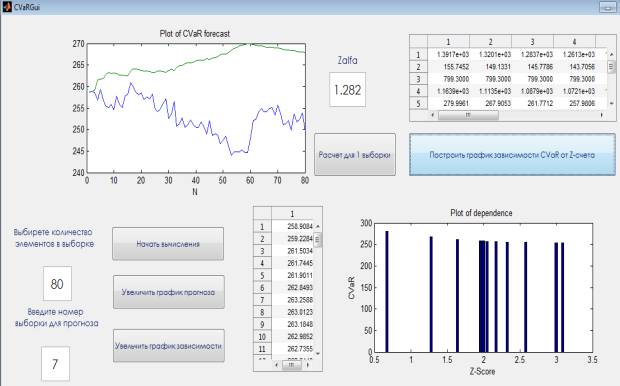

До

Злотого застосуємо метод СVaR

при рівні

значущості 80% (Рис. 1.11).

251658240

Рисунок

1.11 - Результати прогнозування Злотого методом СVaR при рівні значущості 80%

З отриманих результатів ми можемо

зробити висновок, що при рівні значущості 80% кращі результати дали два методи:

метод історичного моделювання та метод імітаційного моделювання Монте-Карло.

Побудуємо порівняльну таблицю для різних рівнів значущості різних методів

для прогнозу 64 дня із вибірки Злотих (табл. 1.1).

Таблиця 1.1 - Порівняння всіх методів прогнозування з різними рівнями

значущості

|

Рівень |

Реальна |

VaR |

Історичне

моделювання |

Метод

Монте-Карло |

СVaR |

|

0.5 |

64.5226 |

65,9892 |

65,6191 |

65,6189 |

69,2371 |

|

0.8 |

64.5226 |

66,3367 |

66,1536 |

66,0933 |

67,6087 |

|

0.9 |

64.5226 |

66,5441 |

66,3602 |

66,3346 |

66,7825 |

|

0.95 |

64.5226 |

66,7241 |

66,4071 |

66,5381 |

66,272 |

|

0.9545 |

64.5226 |

66,747 |

66,4103 |

66,5604 |

66,2211 |

|

0.96 |

64.5226 |

66,7755 |

66,4106 |

66,5995 |

66,1617 |

|

0.97 |

64.5226 |

66,8441 |

66,4112 |

66,6826 |

66,037 |

|

0.98 |

64.5226 |

66,9333 |

66,4249 |

66,7987 |

65,9089 |

|

0.99 |

64.5226 |

67,0784 |

66,4413 |

66,947 |

65,7676 |

|

0.9973 |

64.5226 |

67,3184 |

66,4422 |

67,1647 |

65,6547 |

|

0.999 |

64.5226 |

67,3698 |

66,4422 |

67,3008 |

65,6426 |

Як ми бачимо з отриманих результатів,

що найкращий прогноз ми отримуємо за допомогою методу CVaR,

але при дуже великих

значеннях рівня значущості. При невеликих значеннях рівня значущості ми

отримуємо кращий прогноз за допомогою метода історичного моделювання й

імітаційного моделювання Монте-Карло.

Проведемо наш аналіз на вибірці долар

США при рівні значущості 90%. Побудуємо порівняльну таблицю для різних рівнів значущості таких методів для прогнозу 77 дня із вибірки долар

США (табл. 1.2): VaR , метод імітаційного

моделювання Монте-Карло, історичний метод моделювання та CVaR.

Таблиця 1.2 - Порівняння всіх методів прогнозування з різними рівнями

значущості

|

Рівень |

Реальна |

VaR |

Історичне

моделювання |

Метод

Монте-Карло |

СVaR |

|

0.5 |

826.0297 |

835,2075 |

829,6753 |

829,8084 |

881,2309 |

|

0.8 |

826.0297 |

840,1308 |

837,3837 |

836,6192 |

858,1555 |

|

0.9 |

826.0297 |

843,0702 |

841,7256 |

840,4184 |

846,4487 |

|

0.95 |

826.0297 |

845,621 |

843,7192 |

843,1262 |

839,2144 |

|

0.9545 |

826.0297 |

845,9449 |

843,9238 |

843,6718 |

838,4937 |

|

0.96 |

826.0297 |

846,3497 |

844,0279 |

844,0595 |

837,6517 |

|

0.97 |

826.0297 |

847,3214 |

844,2743 |

844,9364 |

835,8842 |

|

0.98 |

826.0297 |

848,5847 |

844,6605 |

846,2127 |

834,0696 |

|

0.99 |

826.0297 |

850,6414 |

844,8382 |

848,4489 |

832,0665 |

|

0.9973 |

826.0297 |

854,0424 |

844,897 |

851,7897 |

830,4676 |

|

0.999 |

826.0297 |

854,7712 |

844,897 |

852,7659 |

830,2955 |

За

отриманими результатами ми можемо зробити висновки, що найкращі результати були

отримані за допомогою методу CVaR. Але так як ми

прогнозували долар США, то в цьому випадку ми можемо сказати, що так як курс

цієї валюти штучно підтримується не вище 8 грн за 1$, то об’єктивного прогнозу

ми не можемо

отримати.

Висновки

Створена

система прийняття рішень для оцінювання та прогнозування фінансових ризиків. Дана система в своїй

основі використовує дані НБУ й виконана за допомогою мови програмування MATLAB.

Модель

для оцінки ризиків на основі коваріаційно-кореляційного методу з простою

волатильність виявилася недостатньо адекватною через невиконання припущення про

нормальний розподіл доходностей курсів валют. Слід відзначити, що розподіл

доходності для деяких курсів валют на деяких періодах є близьким до

нормального, тому модель оцінки VaR валютної позиції по євро на цих періодах

виявляється адекватною.

Метод

історичного моделювання показав задовільний результат лише за умов стабільної

ситуації на ринку. Метод погано пристосовується до різких коливань на ринку.

Один

з найкращих результатів оцінки можливих збитків показав метод імітаційного

моделювання Монте-Карло, який гіпотетично враховує всі можливі зміни курсів

валют на ринку. Помилки у прогнозі можливих втрат трапляються лише за

непередбачуваних різких змінах курсу, але модель на основі цього методу швидко

пристосовується до змін на ринку. Для банків з великими ринковими ризиками

метод Монте-Карло є одним із найкращих для застосування.

Але

найкращим методом прогнозування виявився CVaR, який добре пристосовується до

змін курсів валют й показує найкращі і найближчі до реальних значень

результати.

В

свою чергу можемо зробити висновок: незважаючи на те, що CVaR наймолодший із

заданих методів і в даний час ще допрацьовується, але навіть на бета-стадії він

вже показує одні з найкращих результатів.

Література

1. Лобанов А.А. Энциклопедия

финанасового риск-менеджмента/ Лобанов А.А. Чугунов А.В. – М.: Альпина

Паблишер, 2003. – 786 с.

2. Jorion Ph. Finansial risk-management

/ Jorion Ph. – Hobokon, New Jersey: John Wiley&Sons, 2003.–708 р.

3. Basel Committee on Banking Supervision:

[Electron. resource]. - Access link: – http://www.bis.org.

4. Примостка Л.О. Управління

банківськими ризиками : навч. посібник / Примостка Л.О., Чуб П.М., Карчева Т.Г.

– К.: КНЕУ, 2007. – 600 с.