Грива І.Д.

Магістр 1 року навчання

фінансового факультету ХНЕУ

ім. С.

Кузнеця

Послуги з надання гарантій в Україні

У сучасних

економічних умовах функціонування господарюючих суб'єктів в Україні,

що характеризуються високим

рівнем розвитку кризових явищ в економіці, нестабільністю зовнішнього середовища та темпів його зміни, актуальним

є використання ефективних

методів гарантування .У наукових колах дослідженню

теоретико-методологічного підґрунтя страхування фінансових ризиків присвячені

праці А.П. Архипова, Т. Бартона, В.Д. Базилевича, У. Шенкіра, П. Уокера, В.В.

Вітлінського, Б. Гардинера, О.В. Гребенко, О.В. Дорофєєвої, М.М. Євсевлєєвої,

О.Б. Єрмасової, С.М. Ілляшенко, І.М. Кожевнікової, О.С. Кузнєцова, Б.М. Мізюка,

Т.В. Нікітіної, Е. Ольсона, С.С. Осадця, В.В. Осецького, Р.В. Піскуса.

Гарантійна фінансова

послуга — це послуга, пов'язана зі згодою однієї сторони угоди (гаранта ) взяти

на себе відповідальність іншої сторони (принципала) перед третьою особою

(бенефіціаром ) за грошову винагороду (на умовах платності). Основними видами забезпечення

виконання зобов'язань відповідно до ч. 1 ст. 546 Цивільного кодексу України є:

неустойка, порука, гарантія, застава, притримання, завдаток. На практиці розрізняють два види

гарантійних фінансових послуг, які є засобами забезпечення виконання фінансових

зобов'язань боржників перед фінансовою установою:гарантія (страховий бонд);

поручительство (фінансова гарантія). Гарантії та поручительства — це способи

забезпечення виконання зобов'язань, що застосовуються між суб'єктами

господарювання з метою зниження ризику їх діяльності. Головна мета використання

гарантій і поручительства полягає у забезпеченні страхування ризиків

невиконання договірних зобов'язань або неповернення наданих у позику коштів.

Гарантія — це спосіб забезпечення виконання зобов'язань,

відповідно до якого банк-гарант бере на себе грошове зобов'язання перед

бенефіціаром (оформлене в письмовій формі або у вигляді повідомлення) сплатити

кошти за принципала в разі невиконання останнім своїх зобов'язань у повному

обсязі або їх частину в разі пред'явлення бенефіціаром вимоги та дотримання

всіх вимог, передбачених умовами гарантії. Суб'єктами гарантії є: гарант,

кредитор (бенефіціар), боржник (принципал). Бенефіціар — особа, на користь якої

надається гарантія. Принципал — особа, за заявою якої надається гарантія чи

контр гарантія [2].

Банк гарант — банк, який надає гарантію на користь бенефіціара. У

складніших схемах чисельність суб'єктів може збільшуватися за рахунок участі,

наприклад, банку-контрагента, підтверджувального банку, а візуючого банку.

Розкриваючи сутність гарантії як фінансової послуги, слід звернути увагу на

такі її особливості: обмеженість

можливості бути гарантом, яка закріплена лише за фінансовими установами —

юридичними особами, виключним видом діяльності яких є надання фінансових послуг

(банки, страхові компанії, кредитні спілки, довірчі товариства та ін.) згідно

із Законом України "Про фінансові послуги та державне регулювання ринків

фінансових послуг"; незалежність

гарантії, яка має автономний, самостійний характер, її дійсність не залежить

від дійсності основного зобов'язання. Автономність гарантії також виявляється у

тому, що строк її дії може не збігатися зі строком дії головного зобов'язання;

настання відповідальності гаранта після подання бенефіціаром відповідної вимоги

про сплату;

— заборона на передачу іншій особі права вимоги до гаранта;

— встановлення обмежень зобов'язань гаранта певною сумою;

— платність послуг гаранта;

— регресні зобов'язання принципала перед гарантом визначаються

умовами договору, тобто гарант має право на зворотну вимогу (регрес) до

боржника у разі сплати кредиторові грошової суми відповідно до умов гарантії.

Гарантії надають банки на умовах, передбачених договором про

надання гарантії, обов'язковими з яких є:

— забезпеченість, що означає наявність у банку права для захисту

своїх інтересів, недопущення збитків від неповернення боргу через

неплатоспроможність принципала;

— терміновість — надання гарантії на визначений договором термін;

— повернення боргу принципалом у разі виконання банком платежу за

гарантією;

— платність — надання гарантії за відповідну плату;

— цільове використання, що зумовлює наявність документів, які

підтверджують зобов'язання принципала, для забезпечення яких надається

гарантія.

Гарантії класифікують за такими ознаками:

1) наявність застережень: відкличні;

— безвідкличні.

Відклична гарантія це гарантія, умови якої можуть бути в будь-який

час змінені, і вона може бути відкликана банком-гарантом за заявою принципала

без попереднього повідомлення бенефіціара.

Безвідклична гарантія — гарантія, умови якої не можуть бути

змінені, і вона не може бути припинена банком-гарантом згідно із заявою принципала

без згоди та погодження з бенефіціаром[4 ].

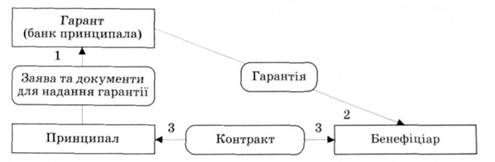

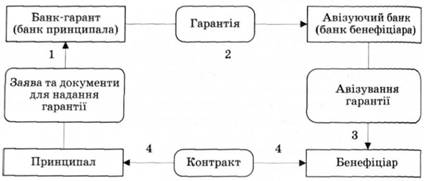

Пряма гарантія — гарантія, за якою клієнт уповноважує свій банк

видати гарантію безпосередньо бенефіціару — особі, на користь якої надається

гарантія (рис.1,2).

Рис.1. Схема надання прямої гарантії

Рис. 2. Схема надання прямої гарантії в міжнародних розрахунках

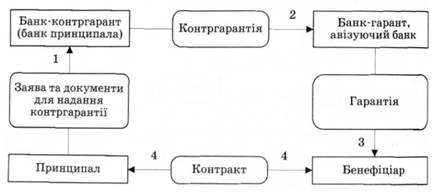

Як видно з рис. 1,2 непряма гарантія — гарантія, в здійсненні

операцій за якою бере участь ще один банк — банк-контргарант, який надає на

користь банку-гаранта свою контргарантію (рис. 3). На практиці застосування

непрямих гарантій нагадує безвідкличний документарний акредитив.

Рис. 3. Схема надання непрямої гарантії

Як видно з рис. 3 контргарантія — гарантія, яку надає

банк-контргарант на користь банкугаранта або іншого банку-контргаранта.

Термін дії контргарантії перевищує термін дії гарантії. Це

пов'язано з потребою одержання гарантом від контргаранта відшкодування сум, що

були виплачені за гарантією. У міжнародній практиці термін дії контргарантії,

як правило, на 14 днів більший, ніж термін дії гарантії.

Безумовна гарантія — гарантія, за якою банк-гарант у разі

порушення принципалом свого зобов'язання, забезпеченого гарантією, сплачує

кошти бенефіціару за першою його вимогою без подання будь-яких інших документів

або виконання будь-яких інших умов.

Умовна гарантія — це гарантія, за якою банк-гарант у разі

порушення принципалом свого зобов'язання, забезпеченого гарантією, сплачує

кошти бенефіціару на підставі вимоги бенефіціара та в разі виконання ним

відповідних умов або подання документів, зазначених у гарантії [4].

Характеризуючи гарантію як фінансову послугу, слід мати на увазі,

що при її наданні відбуваються зміни тільки в структурі активів поручителя або

гаранта: зменшується дебіторська заборгованість і збільшується сума грошових

коштів. Гарантійна фінансова послуга не змінює загальну вартість активів.

На ринку гарантійних фінансових послуг діють переважно банківські

установи. Стосовно інших фінансових посередників слід зауважити, що у 2009 р.

право надання порук (поручительств) мали 41 фінансова компанія, а надання

гарантій — 39 компаній, внесених до Реєстру фінансових установ. Водночас лише 5

із них надавали послуги гарантії та 2 — послуги поручительства.

Надання банківських гарантій спрямоване на виконання клієнтом

своїх зобов'язань за торговельними та фінансовими угодами: гарантія платежу,

гарантія надання кредиту, виставлення акредитива, акцептування та авалювання

векселів, тендерна гарантія, гарантія виконання контракту тощо. Такі гарантії

можуть надаватись як у вигляді спеціального документа (гарантійного листа), так

і шляхом напису на векселі (акцепт, аваль).

Основні види гарантій, які можуть надавати банки відповідно до

чинного законодавства в Україні, представлено на рис. 4.

Тендерна гарантія (Tender Guarantee or Bid Bond, гарантія

забезпечення пропозиції) гарантує виконання зобов'язань компанією, що бере

участь у тендері, у випадку її перемоги.

Гарантія виконання (Performance Bond) застосовується для

забезпечення своєчасної поставки товару або надання послуги згідно з умовами

договору.

Платіжна гарантія (Payment Guarantee) забезпечує виконання

будь-яких платіжних зобов'язань покупця стосовно продавця в частині виплати

контрактної ціни в межах обумовленого для цього терміну.

Рис. 4. Основні види банківських гарантій

Як видно з рис. 4 Гарантія

авансового платежу (Advance Payment Guarantee) забезпечує виконання будь-яких

претензій покупця стосовно продавця, що можуть виникнути в частині виплати

покупцем авансового платежу за контрактом.

Гарантія повернення позики застосовується з метою зниження ризиків

неповернення наданих кредитів.

На практиці найпоширеніше використання платіжних гарантій при

акредитивній формі розрахунків.

Таким чином, з метою належного забезпечення виконання принципалом

своїх зобов'язань перед бенефіціаром за основним зобов'язанням гарантії можуть

надаватись як у національній, так і в іноземних валютах.

ЛІТЕРАТУРА

1. Закон України „Про фінансові послуги

та державне регулювання ринків фінансових послуг” – із змінами і доповненнями,

внесеними Законом України від 6 лютого 2003 року №485-I

2. Пересада

А.А. Проектне фінансування: Підручник / А.А. Пересада, Т.В. Майорова, О.О.

Ляхова. – К.: КНЕУ,2005. –736 с. ISBN 966-574-795-9.

3. Куклік К. А. Проектне фінансування як

транскордонна фінансова операція та перспективи його використання у вирішенні

окремих економічних проблем / К. А. Куклік // Проблеми і перспективи розвитку

банківської системи України : Збірник наукових праць. – 2009. – № 26. – С. 191

– 202.