Аспірантка Ярова А.Б.

Криворізький технічний університет

Визначення ступеня кризи в діяльності гірничо-збагачувальних підприємств з

використанням

графічного методу

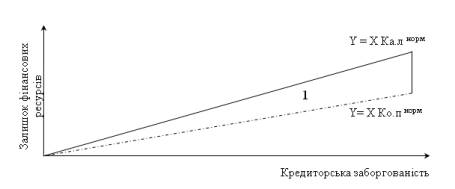

Для діагностики

ступеня кризи пропонуємо побудувати площину в системі координат «Кредиторська

заборгованість - Фінансові ресурси» (рис. 1).

Рис. 1. Вплив величини вільних фінансових ресурсів

на ліквідність і платоспроможність підприємства

Як

відомо, співвідношення величини залишку коштів і кредиторської заборгованості

підприємства являє собою коефіцієнт абсолютної ліквідності (Ка.л). На рис. 1

цей показник визначає кут нахилу ліній залежності між вільними фінансовими

ресурсами та кредиторською заборгованістю. У цьому випадку, чим менше

коефіцієнт ліквідності, тим менше кут нахилу. Якщо коефіцієнт абсолютної

ліквідності перевищує свій нормативний рівень (Ка.л норм), підприємство

проводить політику використання внутрішніх резервів. Якщо коефіцієнт абсолютної

ліквідності менше нормативу для коефіцієнта загального покриття (Ко.п норм),

підприємство здійснює політику позик. Оптимальним, з погляду ефективності

діяльності і фінансової стійкості, є проміжний стан між цими двома стратегіями

(область 1). Аналогічну форму залежності описує також і коефіцієнт оборотності

кредиторської заборгованості (рис. 2).

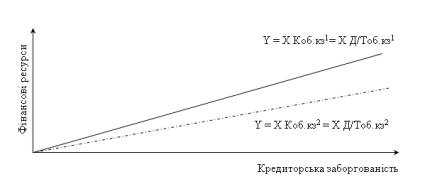

Рис. 2. Вплив величини вільних фінансових ресурсів

на оборотність кредиторської заборгованості підприємства

Цей

показник також визначає співвідношення фінансових ресурсів, отриманих від

реалізації продукції, і кредиторської заборгованості, а значить, і кут нахилу

лінії їх взаємозв'язку. Різниця між коефіцієнтом абсолютної ліквідності та

коефіцієнтом оборотності кредиторської заборгованості полягає в наступному:

- у

чисельнику коефіцієнта оборотності кредиторської заборгованості використається

величина реалізованої продукції, що, у загальному випадку, може бути частково

або повністю не оплачена;

- коефіцієнт

абсолютної ліквідності враховує залишок фінансових ресурсів, а коефіцієнт

оборотності кредиторської заборгованості - величину фінансових ресурсів і

дебіторської заборгованості, що виникли за деякий період часу.

В ході

дослідження було встановлено, що норматив коефіцієнта оборотності кредиторської

заборгованості може бути розрахований на підставі нормативу коефіцієнта

проміжного покриття (формула 1).

![]() , (1)

, (1)

де Коб.кз - норматив коефіцієнта оборотності кредиторської заборгованості;

Нп.п. - норматив для

коефіцієнта проміжного покриття.

Таким

чином, коефіцієнт оборотності кредиторської заборгованості є основним показником

при антикризовому управлінні діяльністю підприємства. Використаємо це положення

для визначення ступеня кризи.

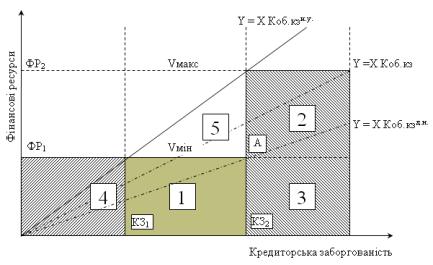

Пропонуємо

графічний спосіб діагностики ступеня кризи в діяльності підприємства (рис. 3).

Рис.2.3. Графічний спосіб діагностики ступеня кризи

в діяльності підприємства

На осі

ординат є точки ФР1 і ФР2, що визначають величину фінансових ресурсів,

необхідних для закупівлі матеріальних ресурсів при мінімально можливому обсязі

виробництва (Vмін) і максимальній виробничій потужності підприємства (Vмакс),

відповідно. На осі абсцис нанесені точки КЗ1 і КЗ2, що відповідають

кредиторській заборгованості при нормативному значенні коефіцієнта оборотності

кредиторської заборгованості для нормальної стійкості (Коб.кз н.с.) і для

допустимої нестійкості (Коб.кз д.н.), відповідно. При цьому для визначення КЗ1

і КЗ2 використається величина фінансових ресурсів ФР1.

Слід

зазначити, що у формулі (1) наведений норматив Коб.кз д.н., що використається

для оцінки на стадії допустимої нестійкості, тому що в цьому випадку не

враховується необхідність оплати матеріальних запасів з виручки. Норматив

коефіцієнта оборотності кредиторської заборгованості для стадії нормальної

стійкості (Коб.кз н.с.) може бути розрахований на підставі нормативу Коб.кз д.н.

Як відзначалося вище, коефіцієнт оборотності являє собою співвідношення виручки

і приросту кредиторської заборгованості. У той же час у точці А приріст

кредиторської заборгованості дорівнює КЗ2 і відповідає приросту при нормативі

Коб.кз д.н. для стадії допустимої нестійкості та мінімальному обсязі

виробництва. Таким чином, розрахункова формула для коефіцієнта оборотності

кредиторської заборгованості для стадії нормальної стійкості (Коб.кз с.у.) має

вигляд:

, (2)

, (2)

де Вмакс, Вмін - виручка від реалізації продукції

при максимальній виробничій потужності підприємства і мінімально можливому

обсязі виробництва, відповідно.

Розглянемо

основні області, зображені на рис. 3. Початку виробничої діяльності

підприємства відповідає область 4. У цій області як фінансові ресурси, так і

кредиторська заборгованість перебувають на мінімальному рівні. Це область кризи

ефективності. В області 4 підприємство не має можливості тільки за рахунок

власних коштів істотно збільшити обсяги виробництва. В умовах твердої

конкуренції, при значній питомій вазі відвантаження продукції на умовах

товарного кредиту і регульованих цін на продукцію, характерних для

гірничодобувних підприємств, без залучення позикових ресурсів підприємство не

може значно підвищити ефективність діяльності.

В

області 1, при величині фінансових ресурсів, меншій ФР1, і рівні кредиторської

заборгованості, меншому КЗ2, у підприємства спостерігається дефіцит фінансових

ресурсів, однак немає кризи платоспроможності. У цьому випадку криза є

переборною, достатньо вчасно оформити кредит у банку.

В

області 2, при рівні кредиторської заборгованості, що перевищує КЗ2, і величині

фінансових ресурсів, більшій ФР1, у підприємства немає дефіциту фінансових

ресурсів для закупівлі сировини, однак їх не вистачає для покриття

кредиторської заборгованості. У цьому випадку криза є обмежуючої, потрібно

обмежити обсяг виробництва і покрити частину кредиторської заборгованості за

рахунок наявних фінансових ресурсів.

Область

3 – область важкої кризи. В цій області у підприємства як дефіцит фінансових

ресурсів, так і криза платоспроможності.

Область

5 відбиває зону найбільшої ефективності діяльності. У цьому випадку вміле

використання кредиторської заборгованості дозволяє одержати найбільшу величину

вільних фінансових ресурсів і досягти максимального обсягу виробництва.

Антикризові заходи, проведені в кожній з областей 1-4, спрямовані на перехід

підприємства саме в область 5.

Слід

зазначити, що резерви використання кредиторської заборгованості обмежені її

оборотністю. На рис. 3 лінія Y = X Коб.кз н.с. починається з початку координат,

а кут її нахилу дорівнює коефіцієнту оборотності кредиторської заборгованості.

Зазначена лінія відповідає мінімально можливому (нормативному) періоду обороту

кредиторської заборгованості. Дане обмеження можна поліпшити тільки при

істотній зміні технології виробництва, що не є предметом даного дослідження.

При

неефективному управлінні отримана виручка замість першочергового погашення

кредиторської заборгованості направляється на виплату додаткової зарплати,

непродуктивні витрати або знову на закупівлю матеріальних ресурсів для

чергового виробничого циклу. В результаті період обороту кредиторської

заборгованості збільшується, а кут нахилу лінії Y = X Коб.кз н.с., відповідно,

зменшується до лінії Y = X Коб.кз д.н. або ще нижче. Як наслідок область 5 все

більше звужується і підприємство не може одержати достатньо фінансових ресурсів

навіть для погашення кредиторської заборгованості, не говорячи вже про

закупівлю матеріальних ресурсів. В кінцевому результаті, підприємство

опиняється в області 3 - області важкої кризи.

На

підставі вищевикладеного можна зробити висновок про те, що оборотність

кредиторської заборгованості є визначальним чинником при управлінні

кредиторською заборгованістю, ліквідністю і платоспроможністю підприємства, а

значить, і при антикризовому управлінні в цілому.