Старков Ю.В.

науковий керівник, к.е.н., доц. Кондусова Л.Ф.

ХНЕУ, Україна

Управління кредитного портфелю АТ«УкрСиббанк» за допомогою

модуля «Множинна регресія»

Kредитування є найважливішим напрямом здійснюваних банком

активних операцій, оскільки кредитний портфель становить здебільшого від

третини до половини всіх активів банку. Для успішного

кредитування – забезпечення повернення наданих позичок та підвищення

дохідності кредитних операцій – банки мають впровадити ефективну та гнучку

систему управління кредитним портфелем.

Головна мета процесу управління кредитним портфелем банку полягає в забезпеченні максимальної дохідності за допустимого

рівня ризику [3, с.

104].

Проблема

управління кредитним портфелем комерційного банку досліджувалась в наукових

працях провідних вітчизняних і закордонних вчених, а саме: Білоглазова А. ,

Балабанова І.,

Васюренка О. , Герасимовича А., Петрука

О., Примостки Л., Савлука М. та ін.

Основною та важливою частиною у досягненні дохідності банку

є кредитні операції. Вони мають велике значення у формуванні прибутку банку.

Тому актуальним є проведення аналізу статистичних даних кредитів та виявлення кількісної оцінки вагомості окремих показників банківської діяльності

як визначальних чинників формування кредитного портфелю у банків у сучасних умовах.

Одним

з найпоширеніших серед економіко-математичних методів є кореляційно-регресійний

аналіз. Він дозволяє досить точно виявити зв'язок між окремими факторами і

результативним показником, коли між ними не має строго функціональної залежності.

Даний аналіз

проведено за допомогою методу "Множинна регресія" у програмі

Statistika 6.0.

Побудуємо модель залежності обсягу

кредитування від обсягу коштів

юридичних та фізичних осіб, боргових цінних паперів, емітованих банком, цінних

паперів в портфелі банку на продаж,обсягу коштів банку, a також статутного

капіталу банку. Сформуємо вхідний масив даних для

проведення кореляційно-регресійного аналізу для прогнозу наданих кредитів фізичним та юридичним особам (див.

табл.1).

Таблиця 1

Вхідний масив даних, тис.грн [2]

|

Рік |

Кредити надані

фізичним та юридичним особам (Y) |

Кошти

юридичних осіб (X1) |

Кошти фізичних

осіб (X2) |

Статутний

капітал (X3) |

Боргові цінні папери, емітовані банком (X4) |

Цінні папери в портфелі банку на продаж (X5) |

Кошти банків (X6) |

|

2003 |

2549251 |

1550973 |

1170033 |

140000 |

21073 |

300880 |

519366 |

|

2004 |

3796798 |

1837028 |

1453203 |

600000 |

2 |

476292 |

1396905 |

|

2005 |

8022277 |

2656680 |

2675076 |

750000 |

789733 |

529784 |

2894744 |

|

2006 |

18476614 |

3084853 |

3599628 |

1750000 |

1344470 |

306332 |

11089625 |

|

2007 |

30927566 |

4854365 |

6449140 |

2575000 |

850979 |

777888 |

19932852 |

|

2008 |

51184759 |

6764791 |

8030314 |

4005000 |

7473967 |

901823 |

30457724 |

|

2009 |

45271322 |

4227226 |

9921621 |

5280000 |

7705584 |

543107 |

15730097 |

|

2010 |

38692439 |

4933709 |

12933329 |

8322925 |

6049061 |

6395136 |

12609200 |

|

2011 |

23366006 |

9321961 |

11379129 |

8322925 |

13 |

613916 |

4319745 |

Після введенння даних в програму, перевірено незалежні

зміні на мультиколініарність. В результаті отримано, що найбільш корелюють

фактор «Статутний капітал» та «Кошти фізичних осіб» та мають високу,

але допустиму кореляцію фактори «Кошти

юридичних осіб» і «Кошти фізичних осіб»; «Кошти юридичних осіб»

і «Статутний капітал». Якщо значення хоча б одного коефіцієнта кореляції

більше за 0,85, то мультиколінеарність є серйозною проблемою. З метою

позбавлення великої мультиколініарності позбавимося фактора «Статутний капітал».

Після виключення даних з програми, за командою виконання отримано результати

аналізу множинної регресії.

Проаналізуємо отримані

результати моделі:

За

результатами аналізу відмітимо, що значення коефіцієнту множинної кореляції

(0,999) прямує до 1, тобто модель адекватна. Значення коефіцієнту детермінації

(0,998) також прямує до 1 – тобто змінні залежать між собою.

F(5,3) = 15979 -

критерій адекватності Фішера. Оскільки Fфакт (15979)> Fтабл. (9,01), то признається статистична значущість

рівняння регресії, тобто зв'язок між даними ознаками є і результати

спостережень не протирічать припущенню про її лінійність. Вірогідність помилки

майже неможлива – модель статистично значима. B = (1092153;-1;2;1;-1;1) - параметри моделі, тоді

рівняння регресії має вигляд: Y = 1092153-X1+ 2*X2+X4-X5+X6.

P=0,000001 - імовірність помилки для критерія Фішера. Так як, p<0,05, то модель статистично значима [4].

t(3) – значимість параметрів за критерієм

Стьюдента. Критерій Стьютента tтабл.

= 3,182. tроз. =8,18> tтабл. Це підтверджує статистичну

значимість коефіцієнта регресії.

У цілому, запропонована модель

адекватна досліджуваному процесу.

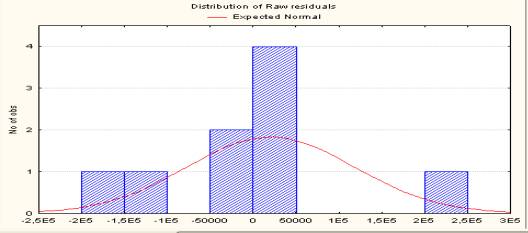

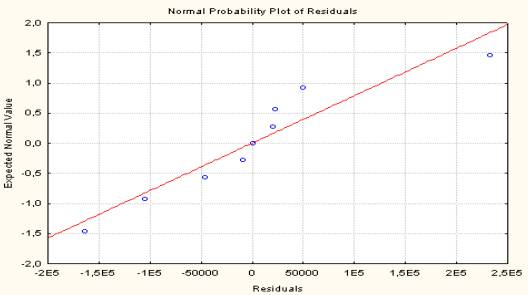

Окрім цього, слід провести аналіз залишків моделі. Наглядними і найважливішими є гістограма розподілу залишків і графік залишків на нормальному ймовірнісному папері (див.рис.1-2) [4].

Рис.

1. Гістограма розподілу залишків

Залишки розподілені за

нормальним законом розподілу (гістограма залишків) і лягають на пряму (графік

залишків на нормальному імовірнісному папері), тобто це свідчить про

адекватність побудованої моделі.

Рис. 2. Графік залишків на

нормальному ймовірнісному папері

У модулі Множинної регресії можна знайти прогнозне значення

залежної змінної. Після виконання команди, отримано таблицю результатів, де у

стовпці B-Weight указані

коефіцієнти регресії при залежних змінних, у стовпці Value – значення незалежних

змінних, які щойно були задані. У рядку Intercept вказане

значення вільного члена регресії, у рядку Predicted – прогнозне значення залежної змінної. Нижче вказані

нижня та верхня межі довірчого інтервалу[5,c.66].

Прогнозне

значення в 2012 році кредитів наданих

фізичним та юридичним особам (Y) склало 23611731

тис.грн при коштах юридичних осіб(X1) – 9500000 тис.грн.; коштах

фізичних осіб (X2) – 11500000 тис.грн.; боргових цінних паперах,

емітованих банком (X4) – 10 тис.грн;

цінних паперах в портфелі банку на продаж (X5) – 650000 тис.грн; коштах банків (X6) –4500000

тис.грн. Інтервал прогнозу дорівнює 23027549 тис. грн. і 24195913 тис. грн. Модель прогнозу можна вважати досить

непоганою, тому що довірчий

інтервал не широкий.

Проведений кореляційно-регресійний аналіз

показує, що найбільший вплив на величину кредитів наданих фізичним та юридичним особам мають обсяг коштів

банків, боргові цінні папери, емітовані

банком та кошти фізичних осіб.

Отже, побудована регресійна модель може бути використана для аналізу й прогнозу. Це дасть можливість керівництву банків здійснювати планування

фінансових показників діяльності, а також пропонувати шляхи їхнього покращення.

Література:

1.

Вуколов Э. А. Основы статистического анализа. Практикум

по статистическим методам и исследованию операций с использованием пакетов

STATISTICA и EXCEL / Э. А. Вуколов. – М. : Форум: ИНФРА-М,

2004. – 464 с.

2. Офіційний

сайт УкрСиббанк [Електорнний ресурс]. –

Режим доступу:http://www.ukrsibbank.com/

3.

Примостка Л.

О. Фінансовий менеджмент банку:

Підручник/ Л.О.Примостка.— 2-ге вид., доп. і перероб. — К. : КНЕУ, 2004. — 468 с.

4. Раєвнєва О. В. Лабораторний практикум з модуля 2 «Методи і моделі статистичного дослідження

рядів динаміки» навчальної

дисципліни «Статистика» для студентів напряму підготовки 6.030506

«Прикладна

статистика»

денної форми навчання / укл. Раєвнєва О. В., Горохова О. І., Чанкіна І. В. та ін. – Х. : Вид. ХНЕУ,

2012. – 64 с.

5.

Шагіна В. І. Управління кредитним портфелем за допомогою методу

«Множинна регресія»/ В. І. Шагіна//

«Управління розвитком». –№1(77). – 2010.– С. 64-66.