Экономические науки/2.Внешнеэкономическая деятельность

Магистрант Ким А.С.

Карагандинский

государственный университет им. Е.А. Букетова, Казахстан

Сравнение системы

налогообложения предприятий малого и среднего бизнеса стран Таможенного Союза:

Россия, Казахстан и Беларусь.

Одними из важных событий в экономической и политической

истории нашей страны является вступление Казахстана в Таможенный Союз с такими

странами державами как Российская Федерация и Республика Беларусь.

Проведем сравнительный анализ налогообложения трех стран и

подведем итоги, какие же плюсы и минусы повлек за собой этот союз.

Республика Беларусь, Республика Казахстан и

Российская Федерация в соответствии с Договором от 6 октября 2007 года

сформировали таможенный союз.

Высшим органом таможенного союза являются

Межгосударственный Совет на уровне глав государств и глав правительств.

Стороны таможенного союза Договором от 6

октября 2007 года учредили Комиссию таможенного союза — единый постоянно

действующий регулирующий орган таможенного союза. С конца 2011 года —

Евразийская экономическая комиссия.

Евразийская экономическая комиссия создана

решением Президентов Российской Федерации, Республики Беларусь и Республики

Казахстан в конце 2011 года, как единый постоянно действующий регулирующий орган

Таможенного союза и Единого экономического пространства (на сегодняшний день в

состав входят Российская Федерация, Республика Беларусь, Республика Казахстан с

возможностью присоединения других стран).

[1].

Формирование таможенного союза предусматривает создание

единой таможенной территории, в пределах которой не применяются таможенные

пошлины и ограничения экономического характера, за исключением специальных

защитных, антидемпинговых и компенсационных мер. В рамках таможенного союза

применяется единый таможенный тариф и другие единые меры регулирования торговли

товарами с третьими странами.

Вслед за Таможенным союзом с 1 января 2012 года

на территории России, Белоруссии и Казахстана заработало Единое экономическое

пространство (ЕЭП). В полной мере интеграционные соглашения ЕЭП начали работать

с июля 2012 года.

На сегодня уже существует общий Таможенный

кодекс стран союза и можно предположить, что с дальнейшим развитием

интеграционных процессов общими будут правила налогообложения малого и среднего

бизнеса. Это обусловлено, проблемами, с которыми столкнулись предприятия

некоторых стран Таможенного союза. Так, Российская Федерация отметила отток

субъектов малого и среднего бизнеса в Республику Казахстан, потому что

казахстанские условия налогообложения, регистрации, государственной поддержки

выгоднее российских.

Проведем сравнительный анализ налогообложения

субъектов малого и среднего бизнеса в трех государствах Таможенного союза и

сделаем попытку выведения общих требований по налогообложению.

Во всех трех исследуемых странах предусмотрено

льготное налогообложение малого бизнеса. Но существуют некоторые отличия по

идентификации субъектов малого и бизнеса и налоговым ставкам.

Субъекты малого бизнеса Республики Казахстан по

состоянию на 2 февраля 2012 года вправе самостоятельно выбрать только один из

ниже перечисленных порядков исчисления и уплаты налогов, а также представления

налоговой отчетности по ним:

- общеустановленный порядок;

2) специальный налоговый режим на основе

патента;

- специальный налоговый режим на основе

упрощенной декларации.

До 1 января 2013 года была приостановлена

возможность субъектов малого бизнеса, работающих по специальному налоговому

режиму на основе разового талона использовать упрощенный порядок исчисления и

уплаты налогов.[3]

Малые предприятия Российской Федерации могут

функционировать в условиях одной из четырех систем налогообложения:

- общепринятая система налогообложения;

- общепринятая система с использованием льгот

по налогу на прибыль;

- упрощенная система налогообложения, учета и

отчетности;

- система единого налога на вмененный доход.

В Белоруссии применение упрощенной системы

налогообложения предполагает замену уплаты совокупности разных налогов и сборов

уплатой единого налога, исчисляемого по результатам хозяйственной деятельности.

Для организаций, применяющих эту систему, сохраняется лишь действующий порядок

уплаты акцизов, налога на доходы, таможенных пошлин, госпошлины, лицензионных

сборов, отчислений в государственные целевые бюджетные фонды, сверхлимитного

экологического налога.

Плательщиками являются малые предприятия со

среднемесячной численностью работников до 15 человек (включая лиц, работающих

по договорам подряда или иным договорам гражданско-правового характера, а также

работающих в их филиалах либо иных обособленных подразделениях) и

предприниматели (таблица 1). Они имеют право на применение упрощенной системы

налогообложения, если в течение двух кварталов, предшествующих кварталу, с

которого они претендуют на применение указанной системы налогообложения, их

ежеквартальная выручка от реализации товаров (работ, услуг) не превышала 5000

минимальных размеров оплаты труда (МРОТ), установленных законодательством

Белоруссии.

Таблица 10. – Максимальное количество

сотрудников на малом предприятии. [2].

|

Субъекты малого и среднего

бизнеса |

Беларусь |

Казахстан |

Россия |

|

Индивидуальные предприниматели |

Не более 15 человек |

Не более 25 человек |

Не более 50 человек* |

|

Юридические лица |

Не более 100 человек |

Не более 50 человек |

Не более 100 человек* |

* для некоторых

отраслей промышленности существуют исключения

Таблица 10

показывает, что ограничение по количеству людей отличается. Наименьшее,

разрешенное количество человек разрешено в Республике Беларусь – 15 человек для

индивидуальных предпринимателей. В Российской Федерации индивидуальные предприниматели

могут иметь до 50 человек. В Республике Казахстан показатель — 25 человек.

В России и

Беларуси максимальное количество сотрудников для юридических предпринимателей

(субъектов малого бизнеса) – 100 человек, в Казахстане – 50 человек. В данном

случае я считаю, что необходимо перенять опыт Белоруссии и для индивидуальных

предпринимателей установить максимальное количество человек – до 15 (или даже

меньше). Это обусловлено тем, что социально-экономическая защищенность

работников индивидуального предпринимателя низкая: индивидуальному предприятию

сложнее получить кредиты в случае возникновения проблем с оборотным капиталом,

поэтому для индивидуального предпринимателя является наиболее оптимальным

вариантом – сокращение объемов производства с сопутствующим сокращением штата.

Опыт

ограничения по количеству человек для юридически лиц можно перенять у

Российской Федерации, где существуют определенные исключения для тех или иных

отраслей промышленности:

- в

промышленности — 100 человек;

- в

строительстве — 100 человек;

- на

транспорте — 100 человек;

- в

сельском хозяйстве — 60 человек;

- в

научно-технической сфере — 60 человек;

- в

розничной торговле и бытовом обслуживании населения — 30 человек;

Индивидуальный

подход к малым предприятиям каждой отрасли позволит, на мой взгляд, повысить

эффективность государственного управления развитием малого бизнеса.

Следующим

основным идентифицирующим признаком малого бизнеса является объем валового

оборота на предприятии. Переведём национальные валюты трех стран в доллары США

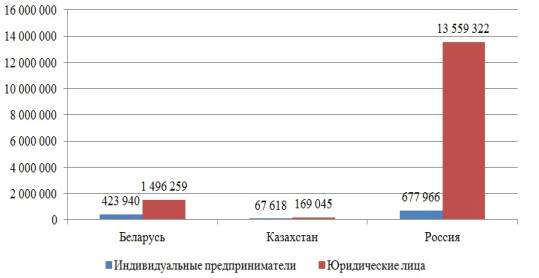

(курс по состоянию на 1 мая 2012 года) и составим рисунок 1. [2].

Рисунок 1.

Ограничения по обороту субъектов малого бизнеса в странах Таможенного союза,

долл. США.

Рисунок 1

показывает, что наименьший порог ограничения по объемам оборота в Республике

Казахстан. Наибольший оборот в Российской Федерации, но в случае с Россией

количество допустимых человек в организации больше чем в Казахстане. Что

касается сравнения Республики Казахстан и Белоруссии, то в Белоруссии разница

между количеством возможных сотрудников и допустимыми оборотами, на наш взгляд,

логичнее, чем Республике Казахстан. В Республике Казахстан при возможных для

индивидуальных предпринимателей 25 сотрудниках устанавливается ограничение в 10

млн. тенге или 67 618 долларов в год. Если рассчитать на одного человека –

это получается в год оборот может составлять около 2 700 долларов, в месяц

225 долларов. Следует отметить, что это не чистый доход – а только оборот до

налогообложения. В Республике Беларусь наиболее подходящие максимальные обороты

для индивидуальных предпринимателей – на человека месячный оборот – 2 355

долларов. То есть этой суммы достаточно не только для обеспечения стабильной

заработной платой сотрудников индивидуального предпринимателя, но и для

инвестиций в стабильность и развитие предприятия.[4].

Таким

образом, можно сказать, в данной части сравнительного анализа систем

налогообложения малого бизнеса мы получили следующие результаты:

- по

количеству возможных сотрудников в малом бизнесе можно перенять опыт Российской

Федерации, где существует индивидуальный подход к предприятиям различных

отраслей;

- в части

максимального возможного годового оборота необходимо внедрять опыт либо Белоруссии,

либо России.

Далее

рассмотрим налоги, которыми облагается субъект малого бизнеса, налогообложение

по специальному налоговому режиму, а не по общепринятому.

Интересен

опыт Республики Беларусь, где существует индивидуальный подход при определении

ставки налогообложения дохода в зависимости от направления государственной

поддержки той или иной стратегически важной отрасли.

Ставки

налога при упрощенной системе для малого бизнеса в Республике Беларусь

устанавливаются в следующих размерах:

- семь процентов

– для организаций и индивидуальных предпринимателей, не уплачивающих налог на

добавленную стоимость;

- пять процентов

– для организаций и индивидуальных предпринимателей, уплачивающих налог на

добавленную стоимость;

- два

процента – для организаций и индивидуальных предпринимателей в отношении

выручки от реализации за пределы Республики Беларусь товаров (работ, услуг),

имущественных прав на объекты интеллектуальной собственности. Данное положение

применяется до 31 декабря 2013 года, если иное не установлено Президентом

Республики Беларусь;

-

пятнадцать процентов – для организаций и индивидуальных предпринимателей,

использующих в качестве налоговой базы валовой доход.

Исчисление

налогов на основе упрощенной декларации для малого бизнеса в Республике

Казахстан производится путем применения к объекту налогообложения (к валовой

выручке) за отчетный налоговый период ставки в размере 3 процентов.

Говоря о

существующих налоговых льготах для малых предприятий Российской Федерации,

отметим льготы по налогу на прибыль: в этом случае мы имеем общепринятую

систему налогообложения с использованием льгот по налогу на прибыль. При

введении в действие Закона Российской Федерации «О налоге на прибыль

предприятий» было предусмотрено, что, помимо общих льгот, в первые два года после

регистрации не уплачивают налог на прибыль малые предприятия: по производству и

переработке сельскохозяйственной продукции, производству товаров народного

потребления и т.д. С 1994 года малые предприятия освобождены от обязанности

вносить авансовые платежи по налогу на прибыль. Кроме того, имеем систему

налогообложения малых предприятий, которая в налоговом законодательстве

известна как система упрощенного налогообложения, учета и отчетности, где

используются адаптированные к малым предприятиям принципы и способы ведения

учетных операций, составления отчетности и расчетов обязательств по единому

налогу с совокупной выручки или совокупного дохода.[4]

Для

индивидуальных предпринимателей упрощенная схема предлагает замену уплаты

подоходного налога на доход от предпринимательской деятельности уплатой

стоимости патента на занятие данной деятельностью. Пока выбор упрощенной

системы налогообложения принадлежит предпринимателю. Применить упрощенную

систему имеют право организации, численность которых не превышает 15 человек.

Здесь проявляется серьезная нестыковка, так как в Законе Российской Федерации

«О государственной поддержке малого предпринимательства» от 14 июня 1995 года

№88-ФЗ определяет этот показатель минимум — 30 человек.

Следующая

схема налогообложения субъектов малого предпринимательства Российской Федерации

предполагает уплату единого налога на вмененный доход для определенных видов

деятельности. Объектом обложения единым налогом, в данном случае,

устанавливается совокупный доход или валовая выручка. Причем, при выборе

объекта обложения принцип добровольности отсутствует. Его выбор предоставляется

органу государственной власти субъекта Федерации. [1].

При

обложении совокупного дохода в федеральный бюджет налог зачисляется по ставке

10%, в региональный бюджет налог может быть установлен в пределах 20%. Если

объектом обложения служит валовая выручка, то в федеральный бюджет направляется

3,33% от ее суммы, в региональный – 6,67%.

Итак,

налогообложение малого бизнеса в Республике Беларусь отличается протекционизмом

– государство поддерживает экспортирующие отрасли малого бизнеса. При этом

существует возможность выбора метода уплаты налога: в одном объект

налогообложения – чистая прибыль, в другом – валовой доход. Это дает

возможность малому бизнесу в промышленности конкурировать с зарубежными и

малозатратными предприятиями (аренда офисов, услуги и пр.). Такая политика

увеличивает удельный вес малого бизнеса в перерабатывающих и промышленных

отраслях экономики.

Установка

налоговых ставок в Российской Федерации менее выгода для субъектов малого

бизнеса и содержит ряд противоречий, что не способствует устойчивому развитию

малого бизнеса.

Наиболее

простой расчет налогов мы наблюдаем в Республике Казахстан. С одной стороны –

для предприятий малого бизнеса – это упрощает учет и оплату налоговых платежей

по упрощенной декларации, с другой стороны ограничивает присутствие малого

бизнеса в промышленности и других затратных отраслях экономики.

Российский

малый бизнес, который не соответствует требованиям упрощенного и льготного

налогообложения переходит в Республику Казахстан с более простой регистрацией,

учетом и налоговым администрированием малого бизнеса.

Таким

образом, можно сделать вывод, что унификация налогообложения трех стран требует

больших изменений в налоговых законодательствах. Это обусловлено федеративным

устройством России, протекционистских мер Республики Беларуси и слабым уровнем

налоговой администрации в Республике Казахстан.

Исходя из опыта стран с

рыночной экономикой основным принципом построения справедливой и разумной

системы налогообложения субъектов малого предпринимательства должно стать

преобладание общеэкономических интересов над фискальными.

Значительная роль в

стимулировании малого бизнеса принадлежит бюджетной (налоговой и кредитной)

политике правительства. К мерам общего характера относятся установление для

мелких фирм пониженной ставки налога с корпораций, отложенная оплата счетов,

составление баланса для расчета налога на добавленную стоимость лишь после

оплаты счетов, эффективная система скидок при уплате просроченных ссуд.

Кроме бюджетных мер

мелким фирмам предоставляются льготы при взимании местного налога на имущество,

что помогает отчасти разрешить проблему ликвидности.

Подводя итоги, можно

сделать вывод о том, что государство активно участвует в развитии и

совершенствовании малого и среднего бизнеса страны. С каждым годом появляются

все новые благоприятные условия, инновации. Так, например, в Алматы состоялось официальное открытие консультационного

пункта Палаты финансовых и налоговых консультантов Национальная экономическая

палата Казахстана «Союз «Атамекен» по вопросам налогообложения. Цель

открытия пункта - оказание практической помощи предпринимателям -

налогоплательщикам в надлежащем исполнении своих налоговых обязательств.

Мероприятие проводится в

рамках реализации Меморандума, заключенного между Налоговым комитетом

Министерства финансов Республики Казахстан и Национальной экономической палатой

Казахстана «Союз «Атамекен» в целях развития партнерских взаимоотношений между

налогоплательщиками и государством в лице Налогового комитета Министерства

финансов Республики Казахстан.[5].

В настоящее время уже

работают консультационные пункты палаты в районных налоговых управлениях

городов Астана, Алматы, Актобе, Актау, Уральск, Усть-Каменогорск, Семей,

Павлодар и Караганда. Так же до конца текущего года в Казахстане будут упрощены

процедуры регистрации и прекращения деятельности индивидуальных

предпринимателей. По его словам, на сегодня уже разрабатываются поправки в

налоговое законодательство по упрощению процедур регистрации и прекращения

деятельности индивидуальных предпринимателей.

Кроме того, готовятся

изменения и дополнения по освобождению от ведения бухгалтерского учета

индивидуальных предпринимателей, применяющих специальный налоговый режим на

основе упрощенной декларации и не являющихся плательщиками НДС.

Литература:

3.

Налоговый Кодекс Республики

Казахстан «О налогах и других обязательных платежах в бюджет» (с изменениями и дополнениями по состоянию на 01.01.2013 г.)